今年迄今为止,美国**市出现了令人印象深刻的反弹,因为人们担心的经济衰退似乎比大多数人最初预期的要来得更晚,甚至现在对经济衰退的担忧已经在消退。

标普500**和纳斯达克100**今年早些时候都进入了牛市,今年以来分别上涨了17%和39%。

市场资深人士埃德•亚德尼(Ed Yardeni)周三在一份报告中表示,所有支持**市抛售和最终衰退的看跌观点都已落空,这意味着未来可能会有更多上涨。亚德尼预计,到2024年底,标普500**将达到5400点,这意味着潜在的上涨空间高达20%。

亚德尼认为,以下是空头看跌**市的五个理由,以及其未能令当前的反弹脱轨的原因。

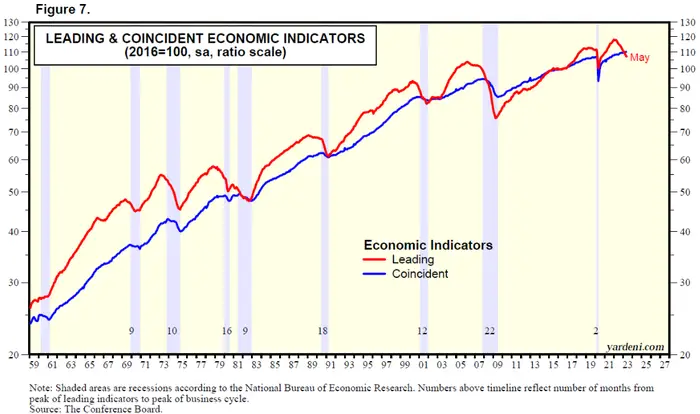

第一,领先经济指标正在下降。

亚德尼强调,领先经济指标**(LEI)在2021年12月达到峰值,自那时起至今年5月下降了9.4%。LEI此前的下跌曾8次正确预测了经济衰退,平均比衰退提前约12个月。

但亚德尼认为,相对于服务业,该**更偏向于制造业。LEI最近的数据“与我们的滚动衰退情景一致,目前的衰退正在波及商品行业。过去一年,美国运输协会卡车吨位**和铁路车辆多式联运集装箱装载量的疲软证实了这一点”。

第二,收益率曲线倒挂。

“收益率曲线倒挂表明,投资者认为美联储继续收紧货币政策将导致**融危机,这可能演变成一场全面的信贷紧缩和衰退。是信贷紧缩导致了经济衰退,而不是收益率曲线倒挂预示了这些事件”,亚德尼称。

“收益率曲线在去年夏天出现了倒挂。它再次正确预测了3月份发生的**业危机。到目前为止,这次倒挂的不同之处在于,美联储的反应非常迅速,采取了紧急流动**安排。这一安排迄今避免了整个经济范围内的**挤兑和信贷紧缩”,亚德尼称。

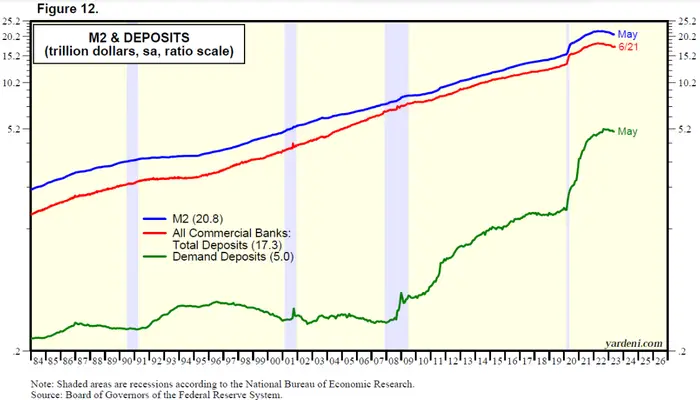

第三,货币供应的减少。

看跌的投资者一直在警告M2货币供应持续疲软,因为这表明货币政策过于紧缩,足以引发经济衰退。亚德尼表示,尽管去年M2货币供应量下降了4%,但仍比疫情前高出约2万亿美元。

“5月份M2中的活期存款总额为5万亿美元。我们估计,这比疫情前的存款趋势线高出1.5万亿美元。活期存款目前占M2的24%,高于2020年1月的10.3%。自1972年9月以来,M2就没有这么高的流动**”,亚德尼说。

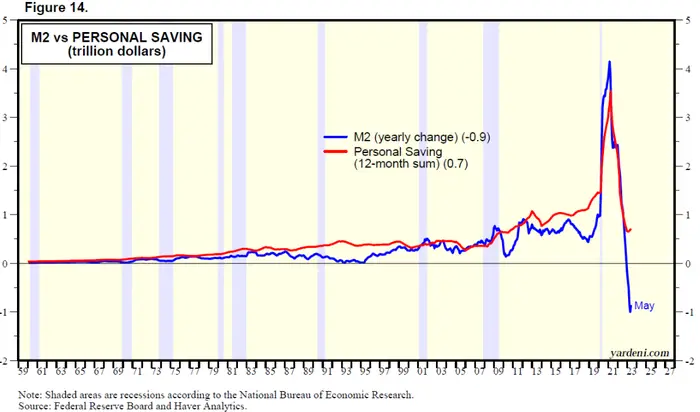

第四,消费者正在耗尽多余的储蓄。

消费者一直在花费他们因疫情而产生的超额储蓄,一些**估计,到今年年底,他们的超额储蓄将完全耗尽。但亚德尼对这种情况更乐观一些。

亚德尼说,“M2的年度变化与个人储蓄的12个月变动密切相关,这表明根据我们对M2的分析,消费者仍有大量过剩储蓄”,“这一结论得到了美联储关于存款和货币市场基**的数据的证实”。

亚德尼估计,截至第一季度末,仅婴儿潮一代持有的过剩流动资产就在1-2万亿美元之间,这让消费者有充足的资**用于消费,并帮助支撑经济。

第五,收紧货币政策。

“货币政策是限制**的,特别是考虑到为应对3月份的**业危机而收紧的**标准,以及正在进行的QT(量化紧缩)计划。然而,非常宽松的财政政策在一定程度上抵消了紧缩的货币政策影响。在过去,财政刺激通常出现在衰退结束时,甚至是在衰退结束后才实施。这一次,在经济衰退之前就有大量的财政刺激措施出台。这也是为什么到目前为止还没有出现下一次衰退的另一个原因”,亚德尼称。